結婚したときの保険の見直し方

結婚したら、生命保険についても夫婦一緒に考えることが大切です。夫婦はおたがいに家庭や生活を守る責任が生じるからです。

医療保障や死亡保障など生命保険を考えるときは、今の生活を守りつつ将来への貯蓄と保障のバランスを上手に考えながら、

効率の良い保険選びをすることが大切です。

目次

保険選びのポイント

共働きの場合

女性の社会進出や学費の高騰に伴い、結婚後、ふたりの収入で家計を支えていくという夫婦は、今後益々増えていくでしょう。このような共働き夫婦の場合、どちらか一方に万一のことが起きたら、家計に影響を及ぼしてしまうという点を認識しておきましょう。

専業主婦・主ふの場合

専業主婦(主ふ)のいる家庭にふさわしい保険選びのポイントは、大黒柱である夫(パートナー)の死亡保険や医療保険の備えを優先することです。大黒柱にもしものことがあると、家族全員の生活に影響を及ぼすリスクがあるからです。そのためにも、貯蓄と保障のバランスを上手に取りながら、効率の良い保険選びをすることが大切です。

ポイント01夫婦いっしょにお互いの保険内容を確認する

結婚したら夫婦はお互いに、自分たちの家庭や生活を守る責任が生じます。もしものことが起こったら、残された家族の生活を守る責任は、夫・妻、両方にあります。そのため、生命保険を考えるときは、夫婦いっしょに考えることが大切です。お互いが加入している保険内容を知らないままでいると、無駄な保障があっても気付かないことや、せっかく保険加入しているのにそれを配偶者が知らずに給付金や保険金を受け取れないということも起こり得ます。まずはお互いの保険の内容を、夫婦いっしょに確認し合うことから始めましょう。

ポイント02予算立ては長期的展望をもって上手に

共働きの場合

妻が今後、出産や育児に伴い、一定期間働けない可能性があることを考慮して、保険の予算立てをしましょう。特に貯蓄性のある保険は、途中で解約すると損をしますので、先々のことも考えて、長期的に支払いが継続できるようなバランスを取ることが大切です。

専業主婦・主ふの場合の場合

生命保険を考えるまえに、家計の中からどのぐらいの予算を保険に回せるか、ということを考えておくことが大切です。必要な保障を万妻が今後、出産や育児に伴い、一定期間働けない可能性があることを考慮して、保険の予算立てをしましょう。特に貯蓄性のある保険は、途中で解約すると損をしますので、先々のことも考えて、長期的に支払いが継続できるようなバランスを取ることが大切です。

ポイント03死亡保障は、共働きは妻の保証も重要。専業主婦は大黒柱に万全な備えを

共働きの場合

共稼ぎ夫婦の死亡保障は、夫だけでなく妻の保障をしっかり確保することが鍵となります。死亡保障を考えるとき、実際に必要となる金額(残された家族の生活や学費など)の合計から、社会保険等でカバーされる公的保障分や、そのほかいくつかの要素を差し引くことで、正しい必要保障額を算出することができます。これを夫・妻ともに算出する必要があります。万一のときに、残された遺族の生活保障に関連する公的保障とは「遺族年金」のことです。遺族年金は、加入中の公的年金の種類によって受け取る内容が異なりますので、それぞれの職業や社会保険の内容、収入額などに基づいて、必要保障額をきちんと計算することが重要です。

なお、2014年3月まで、万一の際に遺族基礎年金を受給できるのは「子供のいる妻」か「子供」に限られていました。しかし、この男女差を解消するため、「子供のいる妻」が「子供のいる配偶者」に変更され、父子家庭も遺族基礎年金を受給できるようになりました。

※ただし、2014年4月の遺族基礎年金の改正実施日以降に該当した場合に限りますので、実施日前に父子家庭であった場合には、遺族基礎年金は受給できません。

万一のときに、残された遺族の生活保障に関連する公的保障とは「遺族年金」のことです。遺族年金は、加入中の公的年金の種類によって受け取る内容が異なりますので、職業や社会保険の内容、収入額などに基づいて、必要保障額をきちんと計算することが大切です。

専業主婦・主ふの場合の場合

実際に必要な金額(残された家族の生活や学費など)のから、社会保険などでカバーされる公的保障分やいくつかの要素を差し引くことで、必要保障額を算出することができます。

万一のときに、残された遺族の生活保障に関連する公的保障とは「遺族年金」のこと。遺族年金は、加入中の公的年金の種類によって受け取る内容が異なりますので、職業や社会保険の内容、収入額などに基づいて、必要保障額をきちんと計算することが大切です。

死亡保障は誰のためのもの?

夫婦が若く子供がいないうちは、夫婦ともに高額な死亡保障は不要です。しかし、近い将来子供がほしいと考えている場合は、保険料が安い若いうちに高額保障を確保しておくのもひとつのコツ。なるべく安く高額の保障を確保するには、保険料が安い掛け捨ての保険商品を選択することがポイントで「定期保険」などがこれにあたります。

さらに予算が取れる場合は、貯蓄性のある一生涯保障の「終身保険」なども併せて検討するといいでしょう。死亡保障は「家族のため」と「自分の老後のため」を分けて準備することで、より効率が良くなります。

専業主婦(主ふ)に

死亡保障は不要?

夫婦が若く子供がいないうちは、夫婦ともに高額な死亡保障は不要ですが、近い将来子供がほしいと考えているようでしたら、保険料が安い若いうちに早めに高額保障を確保しておくのもひとつのコツです。なるべく安く高額の保障を確保するには、保険料が安い掛け捨ての保険商品を選択することがポイントです。「定期保険」などが、これにあたります。

また、専業主婦(主ふ)は収入がないので、「死亡保障は不要では?」という意見をよく耳にします。子供がいる家庭で妻に万一のことが起きたときは、夫が子育てのために転職や退職をしたという事例もあります。専業主婦でも、子供の出産予定時期やその後の生活環境などによって、ある程度の死亡保障を確保しておいたほうがいい場合があります(詳しくは「妊娠・出産したら(妻の場合)」でも解説しています)。

ポイント04夫婦の医療保障は年齢に応じた備えが大切

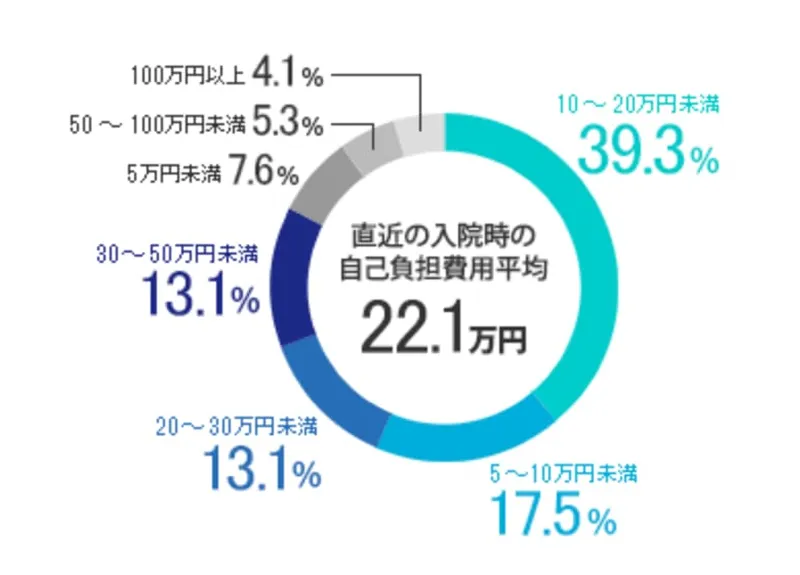

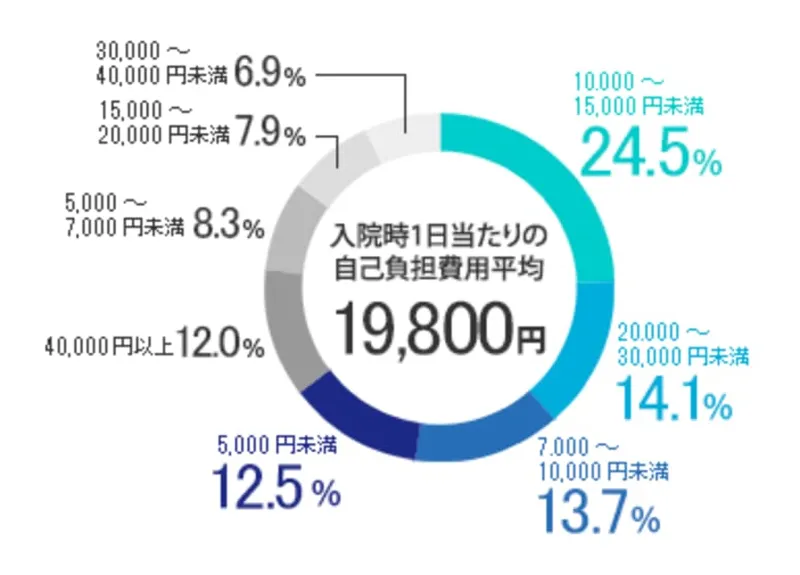

夫婦の医療保障は、年齢に応じた備えが大切です。夫の医療保障は、入院時にかかる費用をカバーできるものとして、入院日額10,000円程度の医療保険をおすすめします。また、30歳以上になったら、生活習慣病やがんなどの備えを追加していきましょう。女性の場合は、妊娠や出産に備えて、女性特有の疾患をカバーする医療保険を準備しておくと安心です。保険商品によっては、妊娠中や出産直後は加入できない場合がありますので、早いうちから準備しておきましょう。

・自己負担費用は、治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品などを含む。

高額療養費制度を利用した場合は利用後の金額

・集計ベース:過去5年間に入院し、自己負担費用を支払った人(高額療養費制度を利用した人+利用しなかった人(適用外含む))

※(公財)生命保険文化センター{平成28年度生活保障に関する調査}

AFH283-2014-0016 10月20日(161020)

「よくわからない...」を

「わかる」保険へ

から探す

から探す

から探す